Un analista da la voz de alarma: «Ethereum se está muriendo» y esta es quizás la razón

- Ethereum ha perdido el 24% de su valor en la última semana, teniendo un rendimiento inferior al de otras criptomonedas importantes.

- El analista Duo Nine sugiere que el enfoque de Ethereum hacia la escalabilidad podría estar disminuyendo el valor y la demanda de su token.

Entre las 10 criptomonedas más grandes por capitalización de mercado, Ethereum [ETH] fue el de peor desempeño al momento de la publicación, con el activo perdiendo aproximadamente un 24% de su valor durante la última semana en comparación con sus contrapartes.

Esta caída se ha extendido incluso al rendimiento del activo en el último día, que mostró una caída del 3,9%.

Analizando la caída de Ethereum

Duo Nine, una figura respetada en la esfera del análisis de criptomonedas, ha generado alarmas sobre la trayectoria actual de Ethereum, sugerencia que la plataforma podría estar “muriendo lentamente”.

Según Duo Nine, el bajo rendimiento de Ethereum, especialmente en comparación con Bitcoin y Solana, plantea preguntas críticas sobre su viabilidad futura.

“Cuando tanto Bitcoin como Solana superan a Ethereum, debes plantearte algunas preguntas serias”, comentó Duo Nine, señalando una tendencia desconcertante entre Maximalistas de Ethereum y desarrolladores que parecen estar perdiendo la fe en el potencial del activo.

El analista atribuye parte de los problemas de Ethereum a lo que él llama la “maldición XLM”, una situación en la que la eficiencia y la rentabilidad de una red no se traducen en un mayor valor del token.

Él explicó,

“Si su red es rápida y barata, no hay razón para que su token aumente”.

La introducción de soluciones de capa 2 como Arbitrum ha reducido drásticamente los costos de transacción, lo que, si bien es beneficioso desde un punto de vista técnico, podría no ser un buen augurio para el precio de mercado de ETH.

La menor necesidad de ETH como token de gas podría disminuir su relevancia y valor.

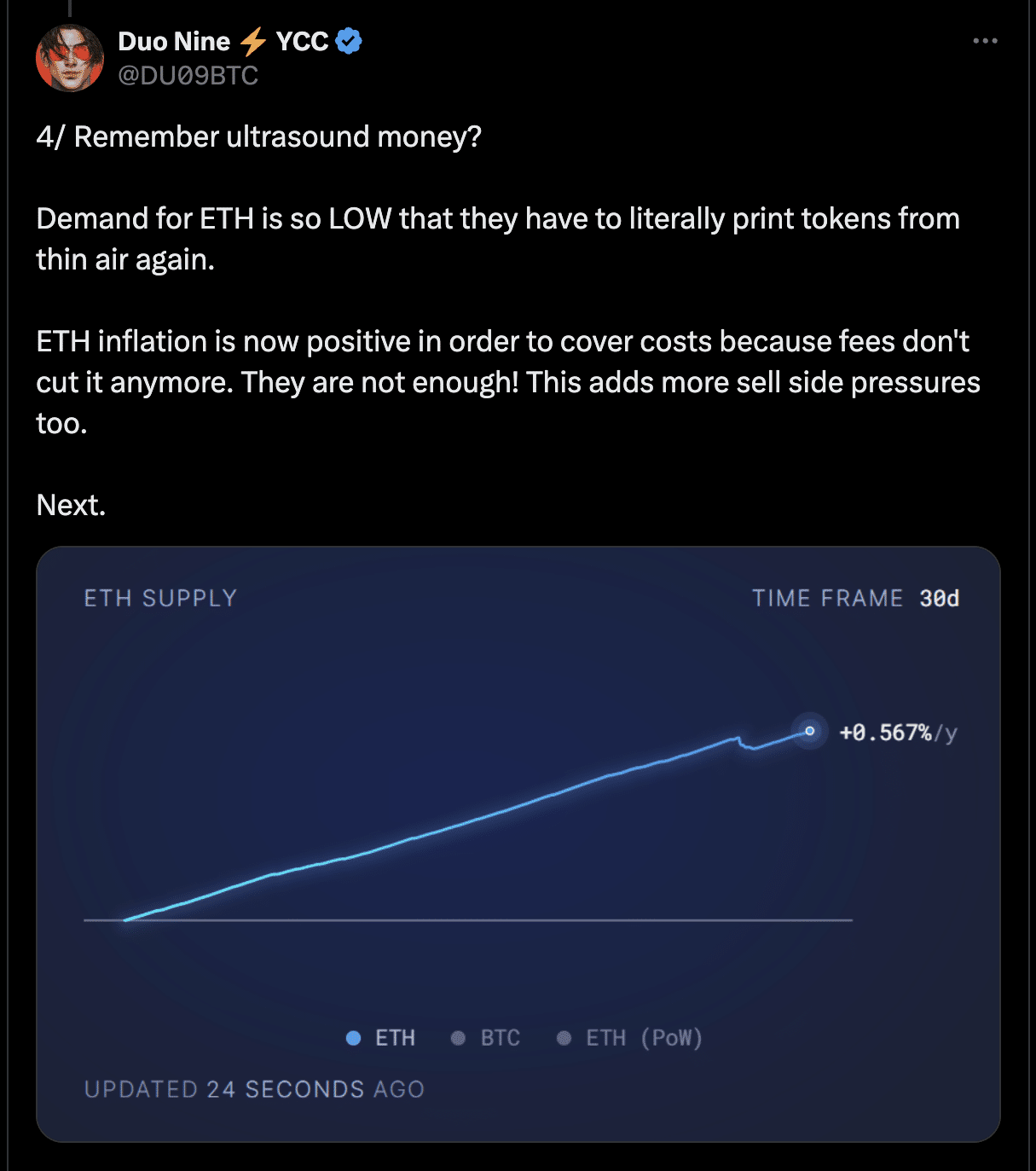

Además, Duo Nine critica el modelo económico de Ethereum, que ahora ve una oferta de tokens inflacionaria, supuestamente para cubrir los costos operativos que no se cubren solo con las tarifas de transacción.

Fuente: Duo Nine en X

Esto, argumenta, añade presión a la baja sobre el precio de ETH.

“La demanda de ETH es tan baja que literalmente tienen que volver a imprimir tokens de la nada”, afirma, señalando una tasa de inflación positiva como una señal bajista para el activo.

Añadió:

“¿Por qué está pasando esto? Porque Vitalik decidió escalar ETH a través de L2 y lo hizo extremadamente barato en términos de tarifas. Pero hay un problema. Verás, ETH es como el petróleo, y ahora todo el mundo se está pasando a un coche eléctrico. ¿Qué sentido tiene entonces Ethereum? Como red, funcionará bien y prosperará, pero si se alejan de ETH como token de gas, su precio se desplomará”.

La presión competitiva de Solana y muchas otras altcoins complica aún más la posición de Ethereum.

El experto se pregunta si la reducción masiva de tarifas fue un error estratégico, ya que mantener una demanda suficiente para respaldar las tarifas reducidas es un desafío y, en última instancia, podría ejercer presión a la baja sobre el precio de Ethereum.

¿Qué sugieren los fundamentos?

En el mercado más amplio, las métricas de Ethereum ofrecen un panorama mixto.

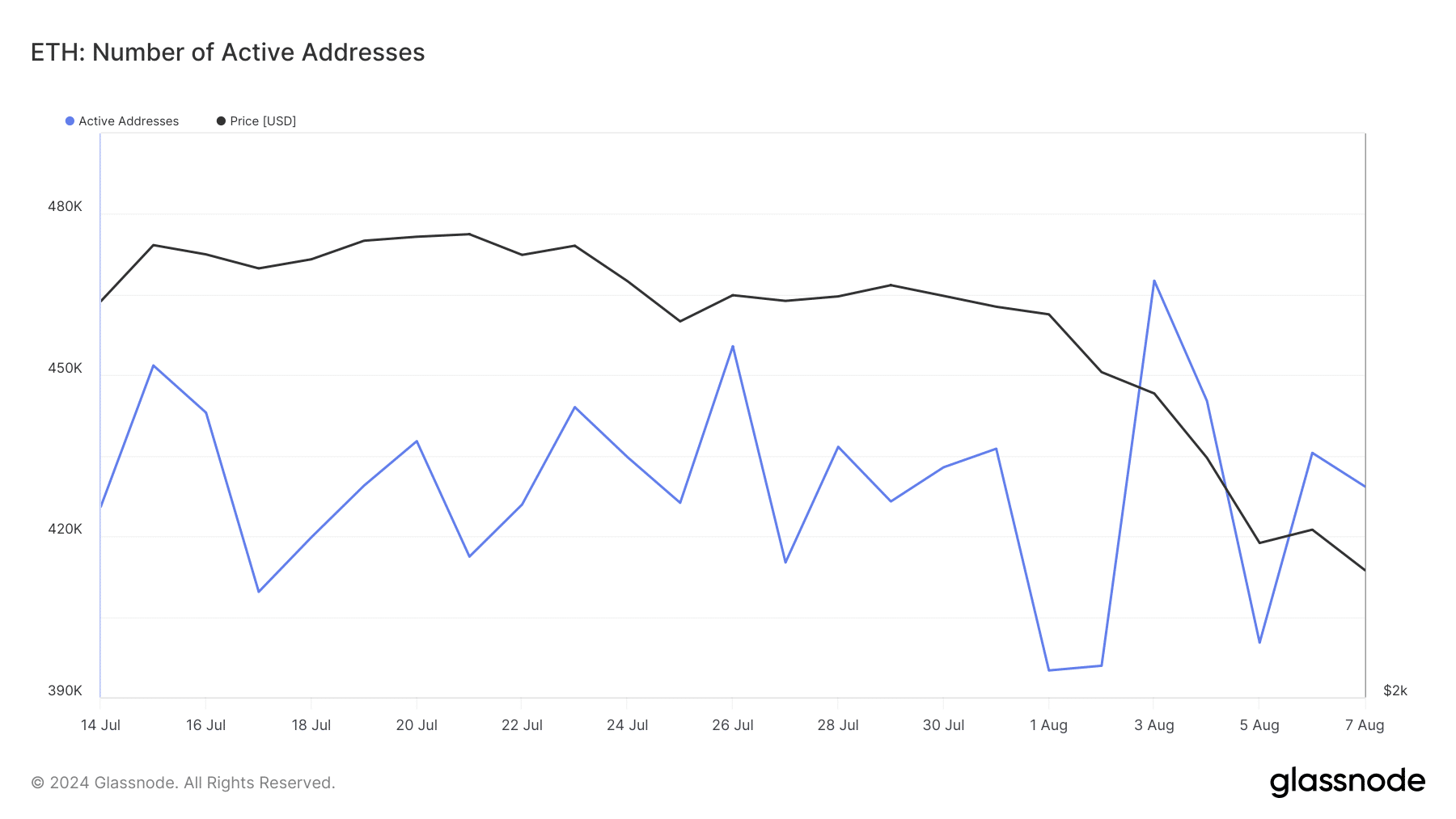

El número de direcciones activas ha fluctuó significativamente. Después de ver un aumento a más de 455k direcciones a fines del mes pasado, experimentó un aumento mayor a 467k el 3 de agosto, pero ahora ha retrocedido a 429k, lo que marca un ligero aumento desde las 400k observadas el 5 de agosto.

Tal volatilidad en la participación de los usuarios sugiere que, si bien la red permanece activa, la confianza de los usuarios podría estar disminuyendo.

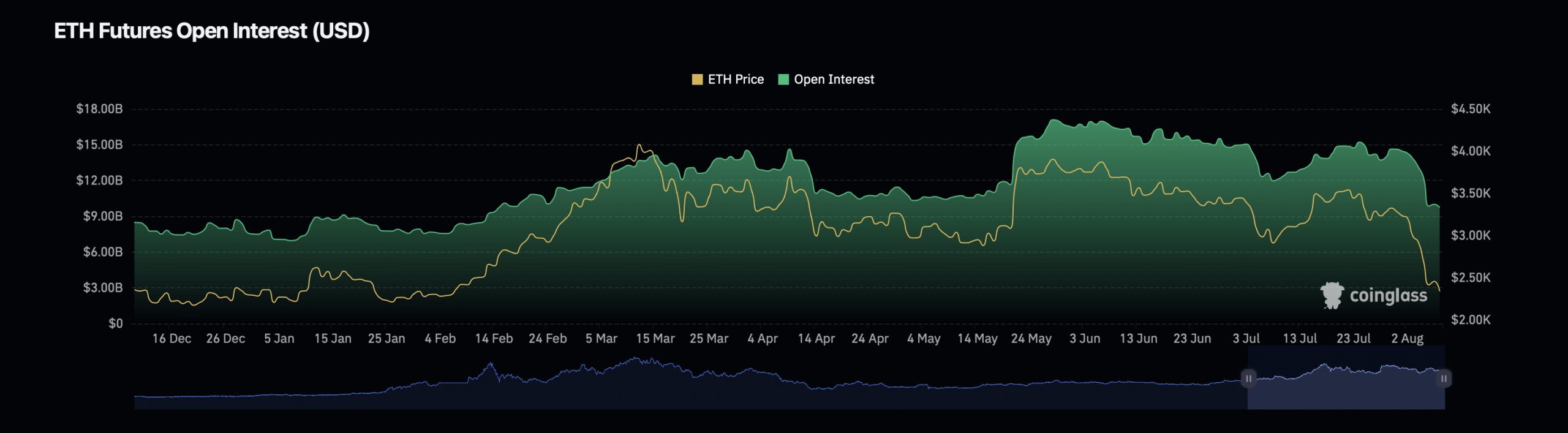

Fuente: Coinglass

En el aspecto financiero, el interés abierto de Ethereum, que representa el total de contratos derivados pendientes, como futuros y opciones que no se han liquidado, cayó un 3,60% en solo un día.

Por el contrario, el volumen de interés abierto, indicó que el valor total de estos contratos experimentó un aumento del 3,96%, lo que sugiere una compleja interacción de comportamientos de inversión.

Esta es una traducción automática de nuestra versión en inglés.