Bitcoin se apresuró al por menor en 2017; 2020 podría ser lo mismo

Todos tienen un objetivo escurridizo, uno que saben que nunca pueden alcanzar de inmediato, pero que cuelga frente a ellos como una zanahoria burlándose de ellos kilómetro tras kilómetro. Para Bitcoin, ese objetivo, según la mayoría, se mide en dólares, para ser exactos: $ 20,000. Por qué $ 20,000 Porque ese es el precio que la criptomoneda [casi] alcanzó en 2017 durante su primera y única fiebre minorista.

Mucho sucedió en 2017 que impulsó la carrera de Bitcoin a cinco cifras y más. China comenzó a tomar medidas drásticas contra los tres grandes intercambios, el fondo negociado en bolsa Bitcoin de los gemelos Winklevoss [ETF] fue rechazado y se lanzaron las dos grandes bolsas de derivados de Chicago Futuros de Bitcoin.

Todo esto y más arrojó protagonismo en Bitcoin y vio que se convirtió en algo más que simplemente "dinero mágico de Internet". Durante esta carrera, además del cripto-pueblo puritano compuesto por anarquistas tecnológicos, desarrolladores de código abierto, libertarios de libre mercado e inversores institucionales y administradores de fondos de cobertura, otro grupo se lanzó a Bitcoin: la gente común.

Ahora, un sentimiento inquietantemente similar ha surgido en el mercado. Con los mercados mundiales en constante cambio, la pandemia que detiene los ciclos de consumo y suministro, y los activos tradicionales cayendo rápidamente, la moneda descentralizada deflacionaria está en primer plano en precio y popularidad.

Primera venida

No es solo en el precio, sino también en todas las demás métricas notables, que Bitcoin "se alzó" a fines de 2017. A medida que Bitcoin aumentó y aumentó, la cantidad de transferencias a los intercambios, chino y de lo contrario, siguió creciendo. Los intercambios de criptomonedas a los que los inversores minoristas acudieron con la esperanza de participar en la acción del precio vieron un total de más de 190,000 en transferencias de cambio a fines de 2017, hasta 2018. Sin embargo, a partir de ahí, todo fue, literalmente, cuesta abajo.

Depósitos de cambio de Bitcoin | Fuente: Glassnode

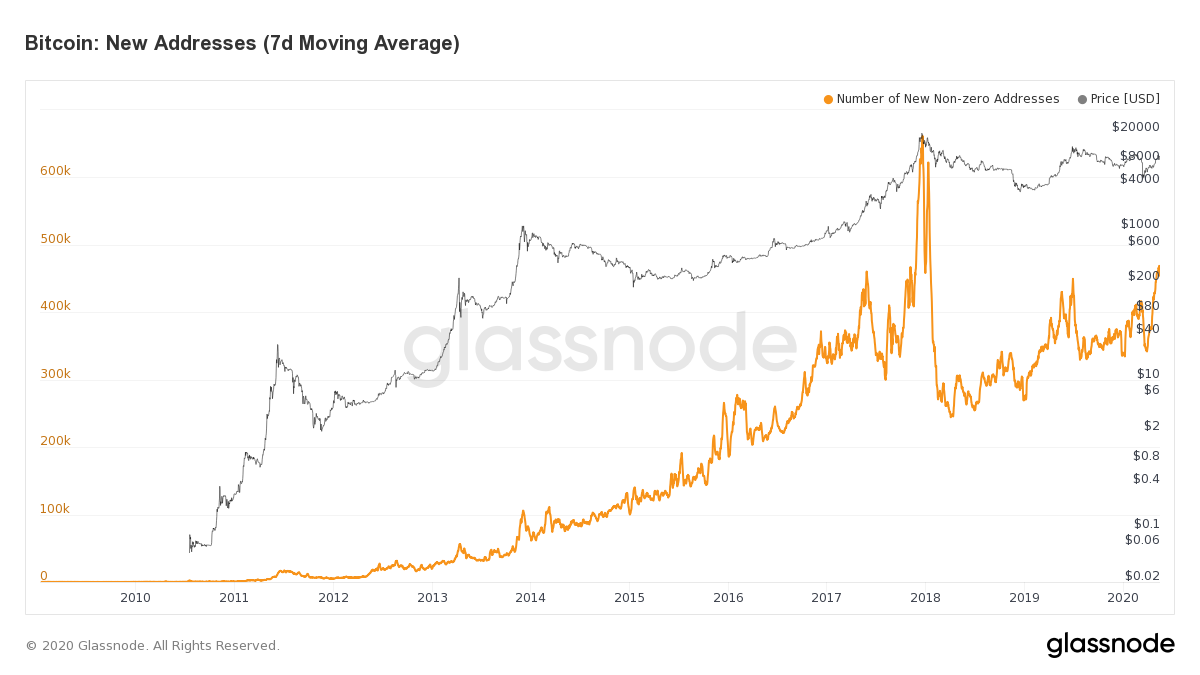

Con los inversores minoristas comenzando a comprar más y más Bitcoin, comenzaron a aparecer más direcciones para almacenar el mismo. El 19 de diciembre, el día en que la criptomoneda se acercó más a $ 20,000, el número de nuevas direcciones creadas alcanzó su ATH de más de 661,000. En el mes desde el máximo de Bitcoin, estas direcciones comenzaron a llenarse, con un número de direcciones distintas de cero que alcanzó un máximo de más de 28 millones, que solo se superó en diciembre de 2019.

Nuevas Direcciones de Bitcoin | Fuente: Glassnode

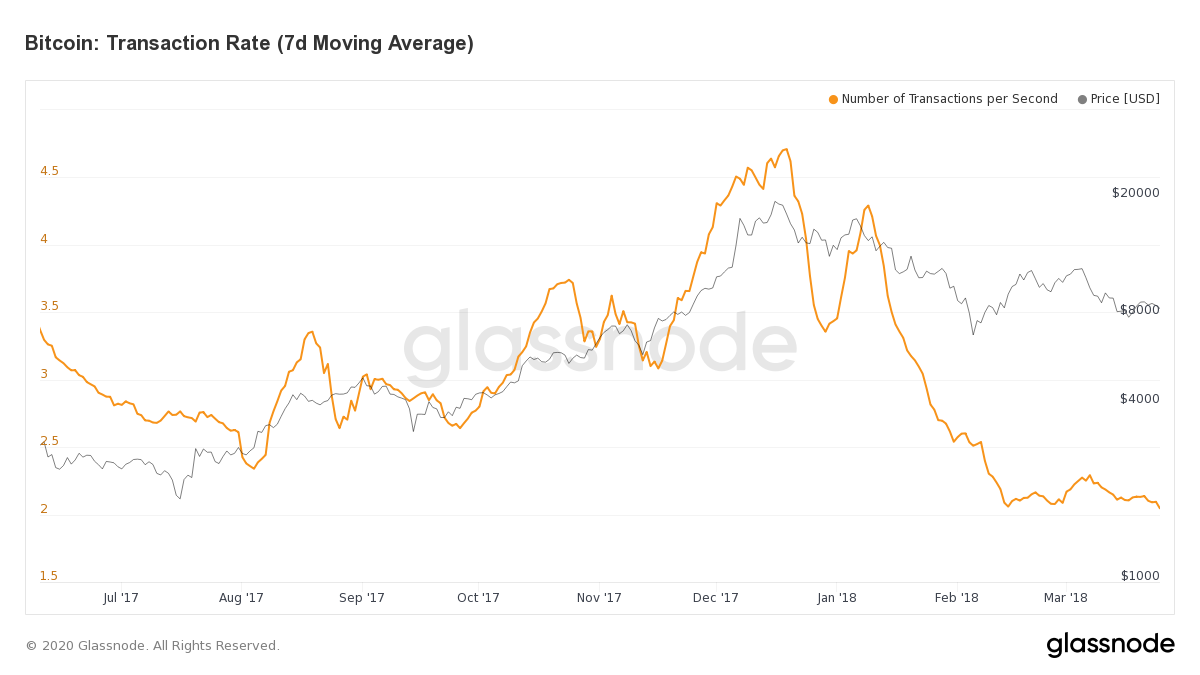

Las transacciones tampoco quedaron fuera. En los intercambios que acogen el tráfico minorista y las direcciones que se acuñan por minuto, el número de transacciones por segundo aumentó a 4.71 transacciones por segundo, una hazaña que desde entonces no se ha superado. Cada métrica, en el lado del mercado de la moneda descentralizada, estaba "en la luna", además del precio. Dado el movimiento a nivel micro de cada métrica, estaba claro que independientemente de lo que hizo que el precio se moviera, ballena o impulso, fue mantenido por el Joe promedio.

Tasa de transacción de Bitcoin | Fuente: Glassnode

Cosecha estéril

Lo que siguió, sin embargo, fue la disipación. Cuando el precio cedió, también lo hizo la población. No es de extrañar que los gráficos anteriores tengan un pico y luego caigan en picado como una vez Bitcoin se abrió la burbuja, se desplomaron las transacciones, se eliminaron las direcciones y se minimizaron los depósitos cambiarios. Este movimiento continuó durante todo el año y Bitcoin, que comenzó el año en cinco dígitos, terminó en $ 3,000.

El año posterior al invierno criptográfico, el precio volvió a subir sin ventas minoristas y con muchas instituciones. UNA encuesta por Fidelity Investments [que comenzó los activos de Fidelity Digital a fines de 2018] de 411 inversores institucionales realizados entre noviembre de 2019 y febrero de 2019 [cuando Bitcoin rebotó entre $ 3,000 y $ 4,300] reveló que el 72 por ciento de ellos prefería comprar inversiones basadas en activos digitales, mientras que un La mayoría optó por la compra directa.

El CEO del gigante de corretaje TD Ameritrade, Tim Hockey fijado a mediados de 2019, el interés de sus clientes en el comercio de Bitcoin estaba aumentando. "Los clientes lo están pidiendo", dijo, midiendo el creciente sentimiento de los inversores de bolsillo. Es importante señalar aquí que TD Ameritrade posee una participación en la plataforma de comercio de activos digitales, ErisX.

Como esto se estaba gestando, dos propuestas de ETF de Bitcoin fueron empujadas y empujadas hasta que fueron rechazadas, pero no antes de la SEC admitido partes clave de sus propuestas. Bitwise Asset Management, la firma detrás de una de esas propuestas, declaró a la luz del rechazo,

"Nos comprometemos a continuar colaborando con la SEC para proporcionar los datos y análisis que arrojan luz sobre la industria y su progreso".

El volumen de futuros de Bitcoin de CME estaba aumentando la negociación de más de 6,000 contratos [cada uno representa 5 BTC por día], Bakkt comenzó a ofrecer futuros de Bitcoin entregados físicamente [pero no comenzó a funcionar, por decirlo suavemente] y los inversores institucionales de repente tuvieron una gran cantidad de rampas de cifrado. Sin embargo, el comercio minorista todavía no se encontraba en ninguna parte.

Segunda oportunidad

Con las instituciones marcando el ritmo del mercado de las criptomonedas, tanto en términos de precio como de volumen en 2019, casi todo lo mismo parecía continuar en 2020. El año comenzó con Bitcoin moviéndose junto al oro, pero a medida que los mercados se paralizaron debido a la COVID-19 pandemia, la narrativa se volcó.

Bitcoin, por ser el atractivo de las instituciones, se convirtió en el chivo expiatorio. A medida que los mercados cayeron en picado en todo el mundo y los bancos centrales armaron las políticas monetarias y fiscales para apoyar la economía, se produjo una venta masiva. Esta venta masiva fue menor para evitar inversiones y más para mantener efectivo para liquidez. Con los mercados de acciones globales cayendo a mínimos históricos y el oro no mantiene su reclamo de "refugio seguro", Bitcoin seguramente sería el próximo.

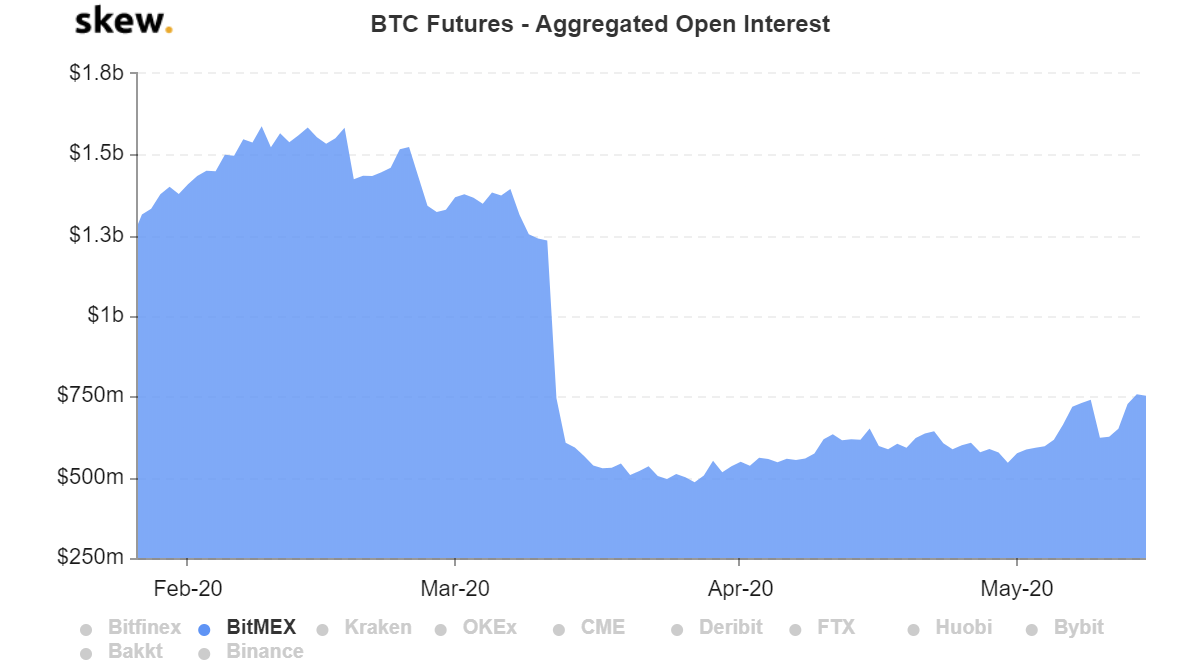

Muy pronto, la realidad se puso al día. El 12 de marzo, a raíz de una ola de liquidación masiva, Bitcoin perdió cerca del 50 por ciento de su valor en menos de 12 horas, con el desencadenante proveniente de las instituciones y su comercio automatizado. Intercambios populares para estos inversores de alto patrimonio, como el CME en los EE. UU. y BitMEX para los comerciantes asiáticos, hubo ventas masivas. El interés abierto para CME y BitMEX se redujo, dentro de la ventana de la caída de Bitcoin, en $ 100 millones y $ 500 millones, respectivamente.

Interés abierto de BitMEX febrero de 2020 – mayo de 2020 | Fuente: sesgar

Según la firma de análisis en cadena Glassnode, el número total de "entidades activas" en la red Bitcoin en mayo de 2020 alcanzó su punto más alto desde la corrida de toros de 2017. Este aumento de alrededor de 220,000 entidades a más de 300,000 en menos de un mes dio énfasis a una fiebre minorista. También debe ser célebre aquí que las "entidades", según Glassnode, son diferentes de los "usuarios" o individuos ". Una entidad no se refiere a una sola dirección que posee fondos de múltiples usuarios y, por lo tanto, la dirección de un individuo se mide de la misma manera que las múltiples direcciones de intercambio.

Entidades activas de Bitcoin | Fuente: Glassnode

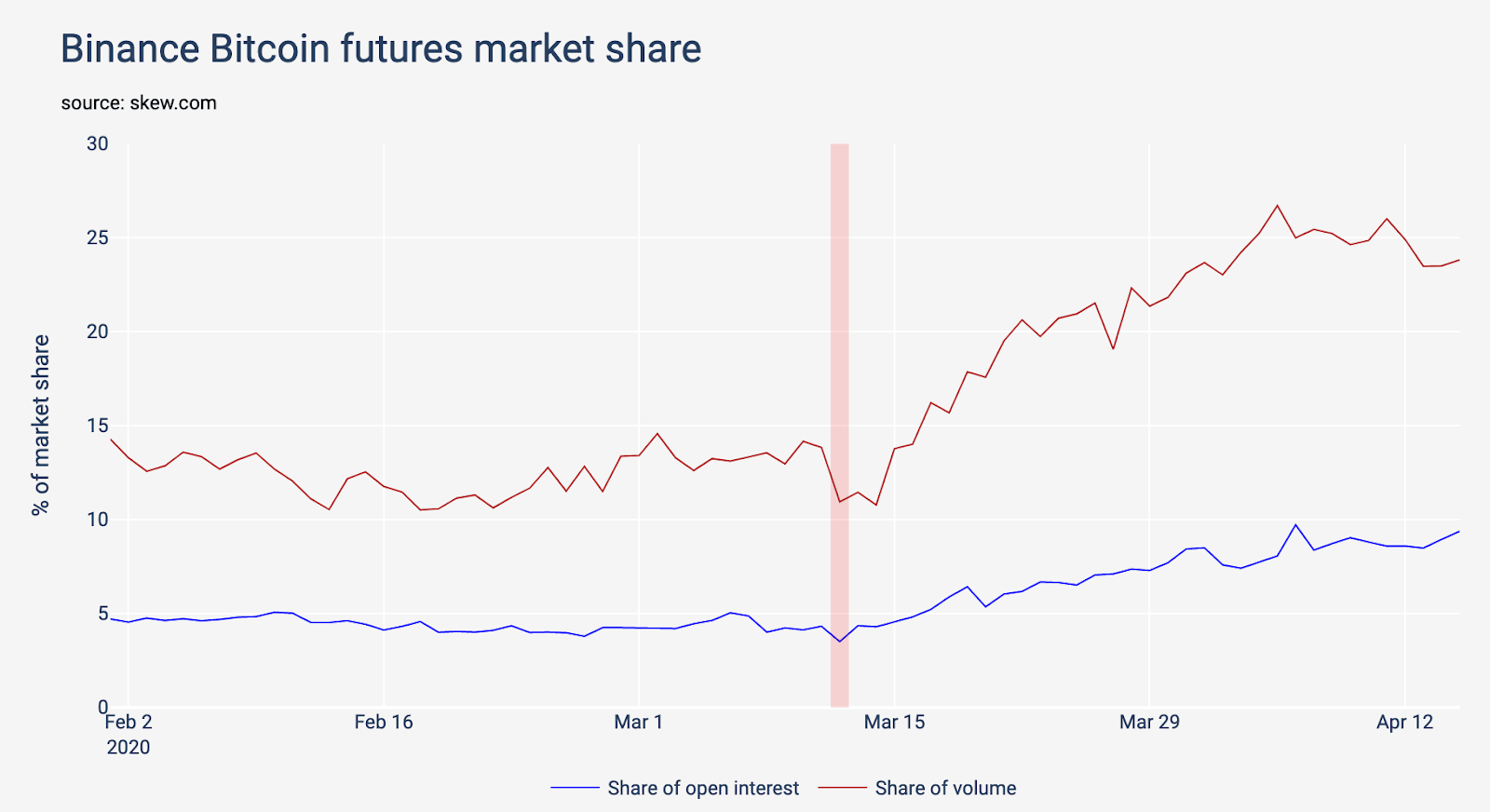

Volviendo al lado de los derivados del mercado, hubo otra reorganización con un significado minorista. Como BitMEX, el principal intercambio institucional, cayó en desgracia debido a las acusaciones de "disyuntor", Binance robó el liderazgo. Después de la caída en picado, la participación de Binance en el interés abierto total de futuros de Bitcoin aumentó, mientras que la de BitMEX cayó ya que la primera vio volúmenes de negociación diarios considerablemente más altos.

Binance Bitcoin Futures cuota de mercado antes y después del 12 de marzo | Fuente: CoinMetrics

Durante el tiempo, la tasa de rotación de Binance, es decir, su volumen diario de interés abierto fue tan alto como 7.31, mientras que el de sus competidores, BitMEX, Huobi y OKEx estuvo en el rango de 2-3. Adam Blumberg, el fundador de Interaxis, dicho AMBCrypto consideró que una de las razones por las que Binance superó después del 12 de marzo y su alta rotación se debió al enfoque minorista del intercambio. Él dijo,

"De estos [intercambios], Binance es uno de los más minoristas … Binance nunca se ha construido como un intercambio que es utilizado por más comerciantes institucionales".

Otro beneficiario de la BitMEX las consecuencias fueron OKEx, que saltó para tomar la mayor participación de OI en el mercado de futuros de BTC. Lennix Lai, Director de Mercados Financieros de OKEx, dijo a AMBCrypto que los participantes minoristas tanto en el frente como en el frente de derivados han aumentado. Si bien este último todavía está dominado por "comerciantes profesionales", dadas sus complejidades, el lado spot de Bitcoin verá un aumento como inversores de activos tradicionales. Añadió

"Creo que la reciente resistencia del precio de bitcoin, en comparación con las acciones y el mercado del oro, sí genera enormes intereses de las finanzas tradicionales".

Tanto el mercado spot como el mercado de futuros apuntan a una inminente fiebre minorista, si aún no hay uno aquí. Mirando hacia el futuro con una recesión económica en el horizonte y un cambio deflacionista en el suministro de Bitcoin, un acto de equilibrio está a la vista.

Sobre el horizonte

Ahora que la reducción a la mitad está hecha y desempolvada, Bitcoin tiene un camino claro, que se verá afectado por el descubrimiento de precios. A medida que los mineros buscan equilibrar sus ganancias con una caída en sus recompensas, el mercado tiene que realinear sus incentivos para garantizar que la minería continúe. Con la cantidad de interés minorista ahora en el mercado, ¿esta clase de inversores más distribuidos hará subir el precio?

En 2017, el grueso de la multitud minorista solo saltó al barco de Bitcoin cuando el precio se disparó a cinco dígitos. Dado que el ATH de Bitcoin es de alrededor de $ 19,500, John Llisterri, cofundador de Interdax cree que solo cuando se rompa esta marca los inversores minoristas volverán. Hasta entonces, sin embargo, el mercado está "impulsado por la especulación".

En declaraciones a AMBCrypto, Llisterri dijo que si bien los inversores minoristas no tienen prisa, las instituciones que tienen menos que perder crecerán.

“Es probable que la participación de los inversores institucionales continúe creciendo lenta pero constantemente. Podrían volverse más optimistas en el mercado de las criptomonedas en los próximos meses, ya que las respuestas de los bancos centrales a la pandemia de Covid-19 es la oportunidad perfecta para que Bitcoin se establezca ”.

Por otro lado, la inversión no es la única atracción de Bitcoin en estos tiempos difíciles. Dado su valor creciente frente al dólar y otras monedas fiduciarias que caen, su uso como sistema de pago también entra en juego ahora. Steven Becker, director de operaciones de Fundación Maker, declaró que la pandemia ha cambiado la representación de Bitcoin a los ojos de los años minoristas. Le dijo a AMBCrypto,

"La autonomía sobre las transferencias de valor que son transparentes, fácilmente accesibles y rápidas resuena con las personas refugiadas en el lugar, por lo que espero que aumente la tasa de adopción".

Los inversores minoristas son volubles, solo se involucran cuando, como señaló Llisterri, se alcanza un ATH, o como Becker declaró, cuando falla su propio método de pago.

Otra razón por la cual el tipo promedio se aventurará en Bitcoin es: F.O.M.O. Si bien la reducción a la mitad puede no estar marcada en los calendarios de todos, el FOMO ciertamente golpeará, según Ryan Scribner, el creador de Investingsimple.com. Scribner, un inversionista de activos tradicional, se aventuró en Bitcoin este año teniendo en cuenta la reducción a la mitad y "esperando que haya un movimiento de precios".

Al comparar este aumento con la fiebre minorista anterior, declaró que en 2017, el momento del movimiento jugó un papel importante. Las conversaciones de la cena de Acción de Gracias y Navidad sobre Bitcoin causaron un repunte de boca en boca que resultó en un movimiento de precios, en su opinión. La emisión del episodio Big Bang Theory en Bitcoin el 30 de noviembre también agregó combustible al fuego.

La fiebre minorista de Bitcoin en 2017 fue contribuida por derivados, FOMO y posiblemente incluso Sheldon Cooper, pero en general tenía una sensación de unidad arraigada con la persona promedio.

A medida que los mercados circundantes están cayendo, apoyados solo por el estímulo artificial de los bancos centrales, Bitcoin no solo está disminuyendo su oferta, sino que también está aumentando su precio. Esta escasez por minuto de la criptomoneda está reavivando un interés cauteloso en ella, y si se actúa sobre ella, podría dar lugar a otra fiebre minorista en Bitcoin.

![horizonte [ZEN] El precio de las criptomonedas alcanza su máximo en 32 meses: ¿Más ganancias en la tienda?](https://es.ambcrypto.com/wp-content/uploads/2024/12/zen-1000x600.webp-400x240.webp)