Esta podría ser una buena señal para la trayectoria a medio plazo de Bitcoin.

Bitcoin ha estado oscilando humildemente por encima del nivel de soporte de $ 32,500 desde principios de este mes. Sin embargo, el valor de BTC se desplomó casi un 5% en dos días y pronto estaba probando dicho nivel nuevamente en el momento de la publicación. Si bien el mercado al contado de BTC aún está más o menos inactivo en medio del enigma de Binance y otros factores, los contratos de derivados han comenzado a presentar ciertas anomalías.

Aunque no es seguro que la noticia de la suspensión temporal de Binance del sistema financiero del Reino Unido haya sido un factor importante detrás de la última caída del precio de Bitcoin, las rarezas presentadas en el mercado de derivados representan una señal preocupante para el el futuro de las principales criptomonedas.

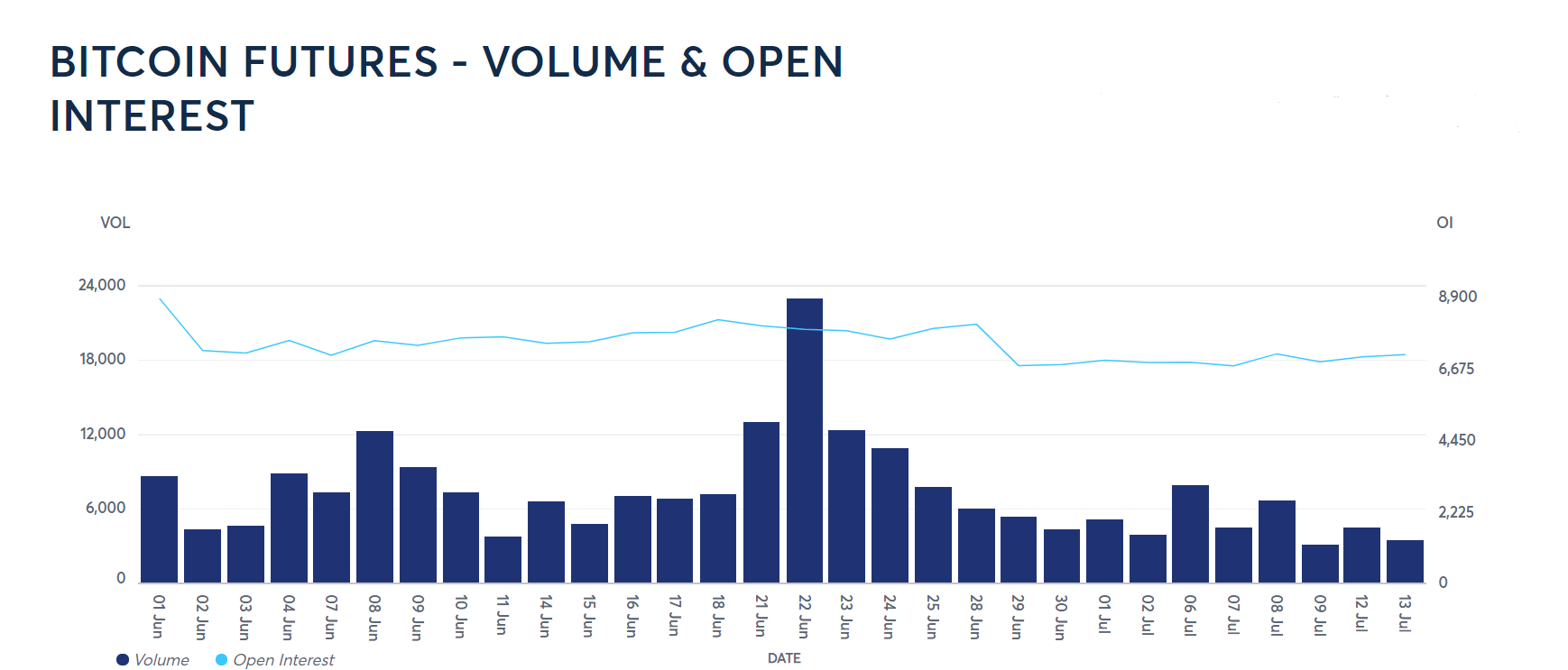

Según CME Group, Futuros de BitcoinEl volumen registró una cifra de 3156 el 9 de julio, la más baja desde principios de junio. En consecuencia, hubo una caída en el interés abierto seguida de una pendiente ascendente sostenida. El interés abierto moderadamente creciente puede subrayar entradas e intereses adicionales que ingresan a un mercado. Sin embargo, su tendencia casi plana también podría ser una indicación de una tendencia bajista sostenida para BTC.

Debido a la falta de una tasa de financiación fluctuante, los futuros trimestrales de Bitcoin han sido los preferidos por las ballenas y las mesas de arbitraje. Sin embargo, cuando los operadores optan por contratos perpetuos o permutas inversas, generalmente se cobra una tarifa que varía según el lado que exija más apalancamiento. Además, los contratos de vencimiento de fecha fija generalmente se negocian con una prima de los intercambios regulares del mercado al contado.

Además, los datos de posiciones sugirieron que la cantidad de contratos cortos se duplicó durante la última semana, mientras que los largos permanecieron en gran parte inactivos ya que Bitcoin cotizaba por debajo de $ 32.5k al cierre de esta edición. En las últimas 24 horas desde el momento de escribir este artículo, el sentimiento se mantuvo en gran medida bajista con un aumento en los contratos cortos.

Por el contrario, mirando Bitcoin Futuros' las primas anualizadas dieron una imagen de mercado más saludable a largo plazo. En septiembre, el contrato se cotiza con una prima anualizada del 2,2% sobre Deribit, y la misma se prevé que saltará a 4,48% en diciembre. Asimismo, se puede observar una curva ascendente para la mayoría de las bolsas con primas anualizadas superiores al 4% para diciembre.

Esta imagen es indicativa de un mercado saludable, ya que un período de liquidación más largo generalmente haría que los vendedores solicitaran una prima más significativa.

Fuente: Bitcoinfuturesinfo

Aparte de eso, hay una actividad decente de "Cash and Carry" proveniente de las mesas de arbitraje, ya que están comprando Bitcoin y al mismo tiempo abren el contrato de futuros. Dado que su exposición neta es plana, no apunta necesariamente a un escenario futuro negativo. Sin embargo, esta actividad limita la prima en los contratos de futuros.

¿Cuál es el panorama general?

En este punto, es mejor si los inversores miden la prima de futuros a 3 meses que se mantiene por encima del 4% anualizado. Los futuros planos o ligeramente invertidos no pueden interpretarse como un indicador bajista importante desde una perspectiva a largo plazo. Sin embargo, si cae por debajo de eso, podría representar una falta de interés en apalancamiento largo y apuntar hacia un futuro bajista.

Las primas anualizadas promedio de septiembre de algunas de las bolsas han oscilado alrededor del 3%, lo que es inquietante pero no sorprendente después de una corrección del mercado de casi el 50%. Sin embargo, esto resalta una falta general de confianza por parte de los compradores en el precio a corto plazo de Bitcoin.

Esta es una traducción automática de nuestra versión en inglés.