Bitcoin: evaluación de cómo las tasas de financiación negativas y en corto pueden dar su opinión

- Los cortos de Bitcoin podrían contribuir a precios más altos en un escenario de contracción corta

- Al cierre de esta edición, los alcistas mantenían el control a pesar de los máximos recientes y las crecientes expectativas de caídas.

AMBCrypto analizó anteriormente la posibilidad de liquidaciones a largo plazo si Bitcoin retrocede después de alcanzar su máximo histórico más reciente. Bueno, a pesar de estar sobrecomprado, la presión de venta se mantuvo débil en todos los ámbitos y, al momento de la publicación, los tenedores de BTC todavía se mantenían fuertes.

Una de las principales razones por las que la presión de venta de Bitcoin no ha tomado el control es porque la confianza del mercado sigue siendo fuerte después del máximo reciente. Las fuertes entradas de ETF de Bitcoin en las últimas 24 horas contribuyeron a esto. Los flujos de ETF han demostrado ser una medida relativamente precisa de la confianza del mercado. De hecho, según Eric Balchunas de Bloomberg ,

“HOOVER CITY: Los ETF de Bitcoin obtuvieron ayer una cifra récord de 1.400 millones de dólares (el efecto Trump). El IBIT por sí solo fue de +1.100 millones de dólares. Eso supone +6.700 millones de dólares en el último mes y 25.500 millones de dólares en lo que va de año. En total, se dieron un festín de unos 18.000 BTC en un día (frente a los 450 extraídos) y ahora están al 93 % del camino para superar los 1,1 millones de BTC de Satoshi”.

El aumento de las entradas de ETF puede impulsar a Bitcoin a máximos aún mayores. Un análisis reciente de cryptoQuant investigó recientemente la posibilidad de que tal resultado genere una contracción de posiciones cortas. Según el análisis, si bien el interés abierto era alto, las tasas de financiación eran negativas.

Históricamente, las tasas de financiación negativas indican un cambio en el sentimiento del mercado, específicamente, hacia una perspectiva bajista en el segmento de derivados. Este cambio fue respaldado por la relación de posiciones largas/cortas de BTC de Coinglass, que reveló que las posiciones cortas fueron más altas que las largas durante los últimos 3 días.

Fuente: Coinglass

Este aumento de las posiciones cortas probablemente se debió a que los operadores de derivados anticiparon que el máximo anterior actuaría como un nivel de resistencia. O al menos, una toma de ganancias a corto plazo para desencadenar otro retroceso. Sin embargo, las posiciones cortas correrían el riesgo de liquidaciones si el precio sube.

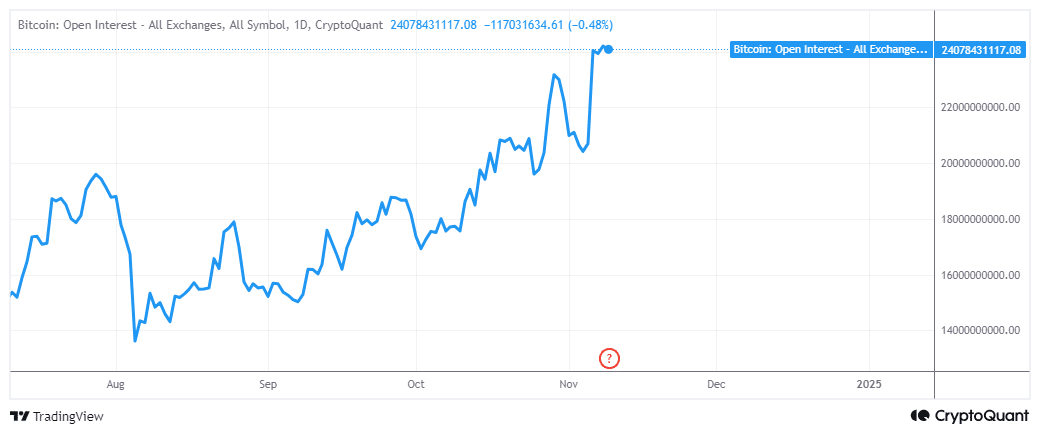

Mientras tanto, el interés abierto de Bitcoin parecía estar estabilizándose después de alcanzar un nuevo máximo histórico. Las cifras correspondientes al mismo alcanzaron un máximo de 24.190 millones de dólares el 8 de noviembre.

Fuente: CryptoQuant

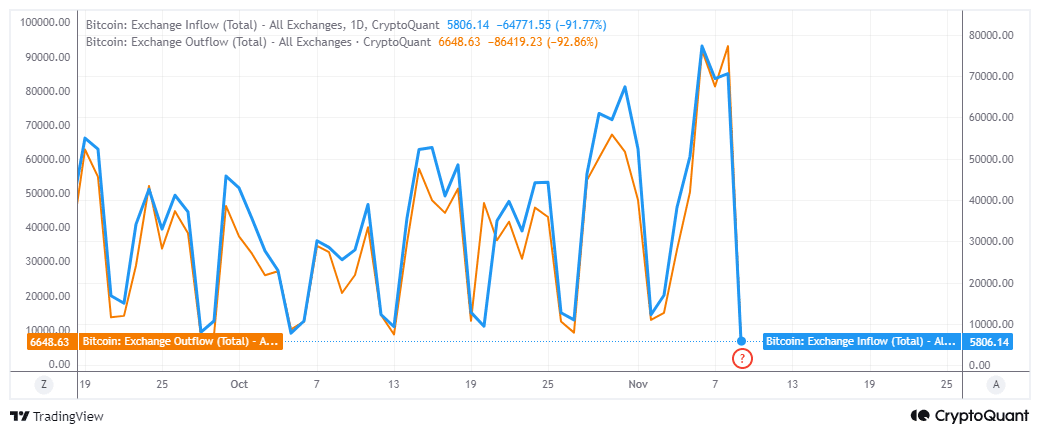

Los flujos cambiarios indican que la demanda sigue siendo mayor que la presión de venta

Los datos de flujo de los exchanges cayeron considerablemente recientemente, lo que indica signos de un posible agotamiento alcista. Sin embargo, a pesar de este hallazgo, la cantidad de BTC que salió de los exchanges fue ligeramente superior a la de las entradas de BTC.

Fuente: CryptoQuant

El 9 de noviembre, Bitcoin tuvo 6.648 BTC en salidas de exchanges, en comparación con 5.806 BTC en entradas. Esto sugirió que la demanda todavía estaba a favor de los alcistas y que el precio aún podría subir.

Según los datos antes mencionados, parecía claro que todavía había cierto impulso alcista que impedía que los bajistas tomaran el control. Esto, combinado con la demanda de los ETF de Bitcoin, puede explicar la prevalencia del optimismo. Sin embargo, esto no significa necesariamente que la situación se mantendrá así.

La acción del precio de BTC demostró que los alcistas han tenido dificultades para subir. Esto puede ser una señal de que la demanda se está enfriando, lo que puede allanar el camino para un retroceso bajista una vez que la presión de venta comience a ganar fuerza.

Esta es una traducción automática de nuestra versión en inglés.