La ‘temporada de afluencia’ está aquí y Bitcoin pronto podría ver nuevos máximos debido a eso

Las instituciones, en gran medida, nunca consideraron que Bitcoin fuera una opción de inversión que valiera la pena durante sus años de formación. Fue etiquetado como un activo ‘llamativo’ y ‘inútil’ en ese momento. Sin embargo, la narrativa mencionada logró cambiar con el tiempo.

Hoy en día, la compra institucional, la mayoría de las veces, coincide con la apreciación del precio de Bitcoin en los gráficos.

La temporada de ‘afluencia’

La fiebre de la compra suele aparecer durante las fases de subida de precios, debido al miedo a perderse algo. Por el contrario, durante las fases «secas», los nuevos inversores institucionales acaban abandonando sus HODLings.

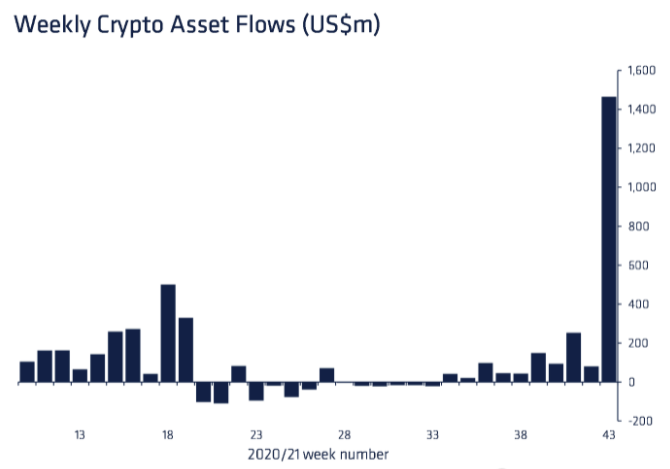

En julio-agosto, por ejemplo, el interés institucional se mantuvo bastante baja. Los productos de inversión en activos digitales experimentaron semanas consecutivas de salidas durante ese período. En ese momento, en particular, los precios de la mayoría de los activos del criptoespacio se estaban recuperando del colapso de May.

Publique eso, a medida que el precio de BTC comenzó a recuperarse lentamente, las salidas se tradujeron en entradas y la cantidad invertida también comenzó a acelerarse. Curiosamente, las entradas de la semana pasada vieron un salto masivo y también lo hizo el precio de Bitcoin.

Ahora, según el último de Coinshares datos, el valor de entrada acumulado de todos los productos de inversión en activos digitales se situó en $ 1.465 mil millones, el mayor registrado por un margen significativo.

Fuente: CoinShares

Dejando a un lado el factor de aumento de precios, las entradas masivas fueron posiblemente el resultado directo de la ETF aprobación. En efecto, Bitcoin, por sí solo, registró flujos positivos por valor de $ 1,450 millones.

Riesgo e incertidumbre: ¿una bendición disfrazada?

La narrativa de que Bitcoin es un activo de reserva de valor ha ido cobrando fuerza en los últimos años. Bitcoin es un activo financiero duro, lo que significa que una parte del nuevo dinero impreso por las autoridades centrales navega automáticamente y encuentra su camino hacia Bitcoin.

Bueno, aquí es donde entra en juego el efecto Cantillon. Según esta teoría, los emprendedores funcionan asumiendo riesgos bajo incertidumbre, y es un hecho conocido que la incertidumbre es la única certeza en el mercado de Bitcoin. Por lo tanto, es solo cuestión de tiempo que más jugadores financieros compren BTC.

Además, el lanzamiento del primer ETF de futuros es solo un pequeño logro. Cuando otras aplicaciones de ETF al contado que se encuentran en la mesa de la SEC terminan siendo aprobadas, se pueden esperar entradas de magnitudes similares.

El ‘sesgo’ de Bitcoin

Bueno, Bitcoin poco a poco ha podido presentarse como una inversión viable entre los inversores institucionales. Varias encuestas recientes han traido a la luz cómo el panorama financiero tradicional se está adaptando a Bitcoin y otros activos criptográficos.

Desde Tesla y MicroStrategy hasta JP Morgan y Goldman Sachs, BTC se ha hecho un hueco en las carteras de inversión.

Sin embargo, la transición completa llevaría tiempo. Considere esto: el capital de Tesla actualmente supera los $ 980 millones, equivalente a más de 15.000.000 BTC. Según datos de los bonos del Tesoro BTC de ByBt, Tesla simplemente HODL $ 43.2k BTC en su balance.

Dado Musk’s inclinación personal hacia Bitcoin, hay muchas posibilidades de que el ejecutivo diluya el capital de TSLA y lo convierta en Bitcoin.

Bueno, TSLA es solo un caso, y según las tesorerías de BTC, las nuevas empresas se han subido con entusiasmo al tren de “Bitcoin en el balance general”. De hecho, las empresas que tienen cripto-HODLings han tenido un mejor desempeño que otros que no se jactan de lo mismo.

Así, teniendo en cuenta las tendencias antes mencionadas, se puede decir que la temporada de afluencia acaba de comenzar. Los próximos meses presentan mucho más que esperar. Con todo, la compra institucional probablemente ayudará a Bitcoin a alcanzar nuevos máximos en las listas.

Esta es una traducción automática de nuestra versión en inglés.