Los analistas de Citi mejoran la calificación de las acciones de Coinbase a ‘COMPRAR’ después de una proyección de repunte del +30%

- Los analistas de Citi han pronosticado que COIN de Coinbase experimentará un repunte del +30% hasta los 345 dólares.

- También citaron la creciente claridad regulatoria en las criptomonedas como el principal catalizador.

Los analistas de Citigroup han mejorado la recomendación de las acciones de Coinbase (COIN) a ‘BUY’. Según ellos, COIN podría alcanzar los 345 dólares en los gráficos, un repunte potencial del 33% desde su precio al momento de la publicación de alrededor de 260 dólares.

Los analistas de Citi, liderados por Peter Christiansen, opinaron que la mejora del panorama regulatorio en torno a las criptomonedas es un catalizador importante para la perspectiva alcista declarada para COIN.

“Los cambios en el panorama electoral de EE. UU. y la revocación por parte de la Corte Suprema del precedente de larga data de Chevron han cambiado nuestra visión sobre los riesgos regulatorios de Coinbase”.

Dado el espacio criptográfico regulatorio cada vez más propicio, Citi ahora está proyectando una “oportunidad alcista” que podría atraer más capital institucional y minorista a Coinbase y COIN.

“Potencialmente, se puede liberar capital institucional y inversiones que se encuentran marginadas, y se puede aumentar la colaboración entre las finanzas tradicionales y las criptomonedas nativas”.

Más catalizadores para Coinbase

Además de los posibles riesgos de flexibilización en el frente regulatorio, los analistas señalaron algunos factores positivos nativos de las criptomonedas que podrían impulsar aún más a Coinbase y sus acciones.

Base de Coinbase, un Ethereum [ETH] L2 ha experimentado un gran impulso y los analistas de Citi lo consideran una opción de “compromiso con el cliente” propicia para oportunidades a largo plazo.

Para aprovechar al máximo este frente, los analistas han implorado a Coinbase que se centre en aumentar su cuota de mercado para aprovechar posibles oportunidades a largo plazo. También advirtieron que aumentar las tarifas de transacción podría socavar a los usuarios activos y limitar las oportunidades.

“El enfoque se centra en la participación, que se puede medir a través de las transacciones y los usuarios activos. Aumentar las tarifas de transacción o no reducirlas cuando surge la oportunidad puede generar fricción o dar a los competidores una ventaja comparativa”.

Curiosamente, la falta de una función de staking en los recientes ETF de ETH al contado de EE. UU. también se consideró un catalizador positivo. Esto es cierto para los inversores que buscan rendimientos de ETH en staking, lo que los obliga a optar por el intercambio Coinbase, lo que aumenta los volúmenes. Parte del análisis decía:

“Los inversores que aún desean obtener un rendimiento nativo de ETH tendrán que seguir comprando estos activos en bolsas de activos digitales (como Coinbase) en lugar de hacerlo dentro de un ETF; esto puede respaldar volúmenes de negociación de mayor margen frente a una tarifa de custodia relativamente pequeña que se obtendría de las entradas de ETF”.

Según Citi, los flujos minoristas de ETH podrían ser depositados directamente en la red Ethereum. Esto probablemente generaría más recompensas que las comisiones de ETF de los flujos minoristas.

Christiansen y su equipo creen que el único revés e invalidación de esta perspectiva optimista para COIN sería la continuación del enfoque de cumplimiento de la administración actual.

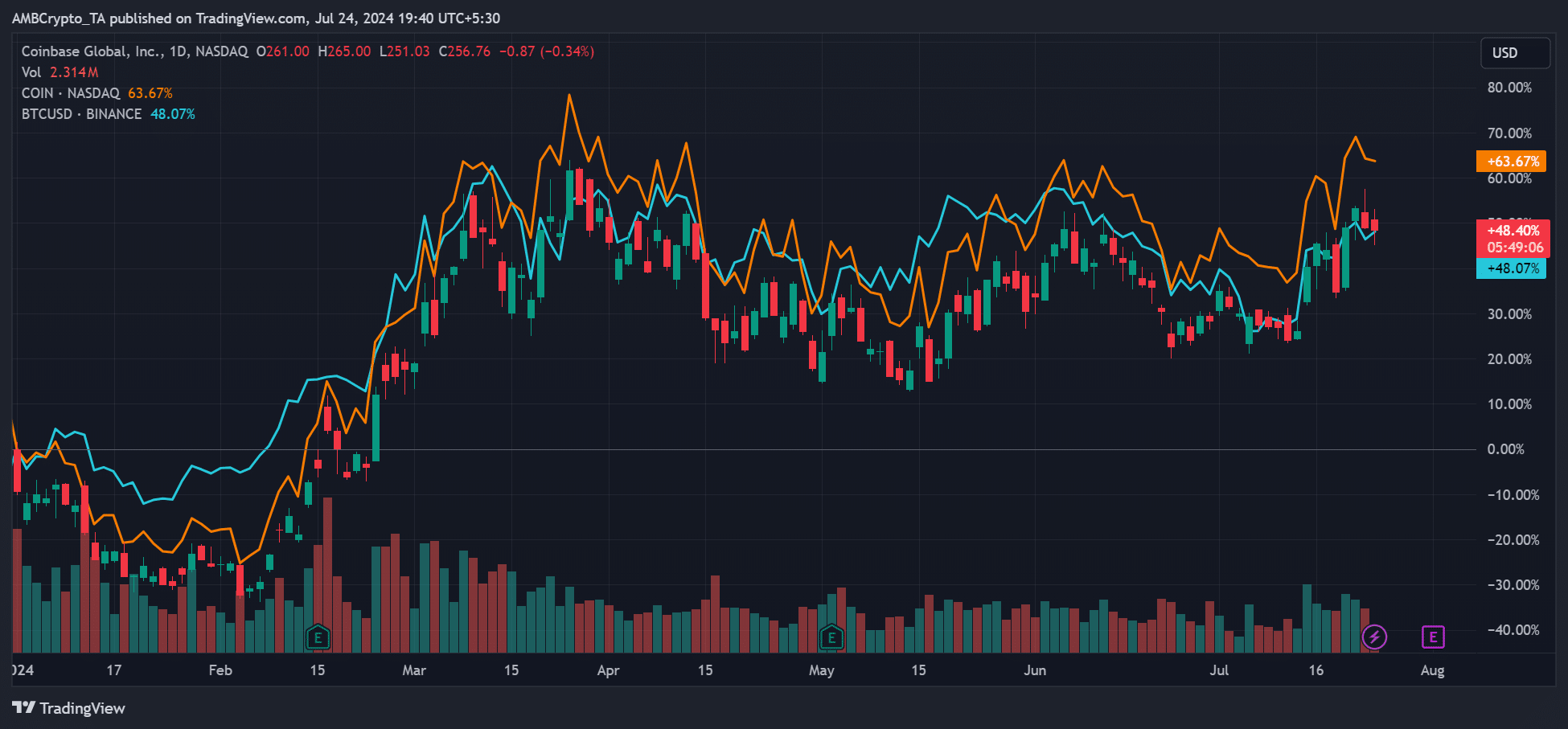

Mientras tanto, al momento de escribir este artículo, COIN había subido un 63 % en términos anuales (año hasta la fecha). En comparación con Bitcoin [BTC] Con un 48% durante el mismo período, los poseedores de COIN obtuvieron mejores resultados, con ganancias adicionales del 15%.

Fuente: Rendimiento de COIN vs BTC

Esta es una traducción automática de nuestra versión en inglés.