Publicar la actualización ‘buggy’, ¿están los COMP HODLers en graves problemas?

El crecimiento de las finanzas descentralizadas ha sido bastante espectacular en los últimos años. El espacio, sin embargo, ha sido propenso a ataques y manipulación desde sus inicios. De hecho, incluso los rápidos avances en el protocolo de seguridad a lo largo del tiempo no han podido evitar tales ataques.

El último en caer víctima de lo mismo es el protocolo de tasa de interés autónomo Compound Finance. Hace menos de una semana, actividad inusual con respecto a la distribución de tokens. Según lo aclarado por el identificador oficial de Twitter del protocolo, una actualización con errores había contribuido a lo mismo.

Ahora bien, el error se detectó bastante pronto. Sin embargo, la prolongación / demora de Compound en la promulgación de sus nuevas medidas de gobernanza alimentó un impedimento no deseado.

En pocas palabras, aún tomaría algunos días para que se corrija el error. De hecho, uno de los desarrolladores de SushiSwap, Mudit Gupta, terminó criticando el uso de cierres de tiempo en la gobernanza. Subrayó que más de 100 personas conocían la amenaza que representa la función de goteo. Por desgracia, no pudieron hacer nada debido al retraso en la actualización del protocolo.

En medio de esta nueva preocupación, el estado ya deteriorado de los fundamentos del protocolo pareció agravarse aún más.

Crisis de liquidez

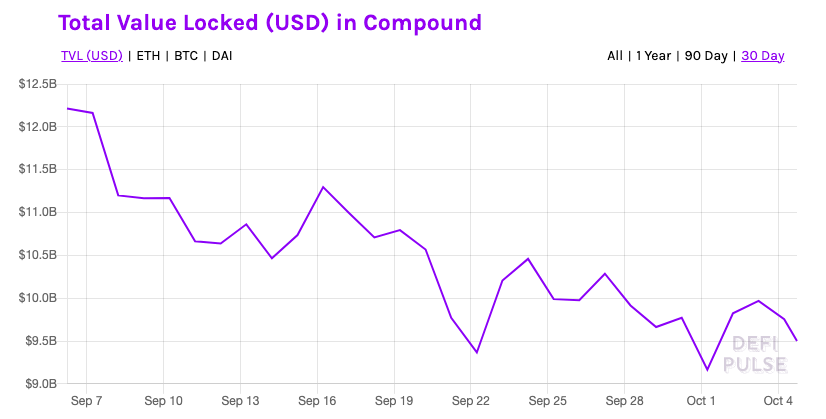

La liquidez agregada es un factor bastante importante para Compound, principalmente porque es un protocolo de mercado monetario que permite a los usuarios ganar / tomar prestados activos. Según los datos de DeFi Pulse, el valor total bloqueado en el compuesto ha disminuido durante los últimos 30 días.

Bueno, el TVL es una métrica clave que se usa para analizar el estado general de cualquier protocolo, y el estado de deterioro del mismo generalmente afecta los rendimientos y la usabilidad.

Al observar la tendencia bajista actual en el gráfico adjunto a continuación, se puede afirmar que los swaps han sido ineficientes. También sugirió que el mercado de préstamos de COMP no ha estado en condiciones de proporcionar liquidez de manera efectiva a los prestatarios.

Fuente: Pulso DeFi

Sin embargo, como destaca un reciente artículo, LTV del compuesto [Loan-To-Value] métrica ha estado cayendo últimamente. El LTV destaca la relación entre el préstamo y el valor de un activo. El riesgo se calcula en función de la probabilidad de que la liquidez pueda cubrir el saldo pendiente.

Por lo tanto, cuanto mayor sea el LTV, más riesgoso será para los usuarios / prestamistas proporcionar liquidez al protocolo.

Ahora, el LTV puede haber caído del 48% al 37% durante el último mes. Sin embargo, la caída de TVL y la crisis de liquidez, en conjunto, tienen la capacidad de empeorar las cosas. A corto plazo, al menos.

¿Deberían molestarse los inversores?

Los Token HODLers parecían ser los más afectados, en el momento de escribir este artículo. Cerca del 38% de ellos sufrieron pérdidas o «sin dinero».

Como se puede ver en el gráfico adjunto a continuación, los mismos, en el momento de la publicación, se encontraban en su punto más bajo desde diciembre del año pasado.

Fuente: IntoTheBlock

Además, la presión vendedora también fue bastante evidente. Según el comercio de ITB por lado métrico, por ejemplo, la cantidad de tokens comprados fue muy inferior a la cantidad vendida en las últimas 12 horas.

Si persiste la misma tendencia, los participantes del mercado que decidan conservar el token terminarán perdiendo más dinero del que lo ganan. Al menos a corto plazo.

La narrativa antes mencionada está bien respaldada por el valor de depreciación del token COMP. No hace falta decir que no ha sido el mejor momento para COMP.

Esta es una traducción automática de nuestra versión en inglés.