¿Cómo se verá la caída del 30% de Bitcoin una vez que COVID-19 se elimine gradualmente?

Tal como están las cosas, el S & P500 de los Estados Unidos ha bajado un 30 por ciento, el S & P / ASX 200 de Australia un 25 por ciento y el FTSE100 del Reino Unido ha bajado un 27 por ciento. Miles de millones de dólares en capitalización de mercado están siendo eliminados, ya que la pandemia, COVID-19, causa estragos en el mercado.

Los Jefes de Estado aún no comprenden el tamaño y la escala del contagio y apenas comienzan a implementar medidas preventivas. Pero, a medida que los presidentes y primeros ministros equilibran los temores y la política, los responsables políticos actúan rápidamente para garantizar que COVID-19 no sumerja a la economía mundial en una recesión a gran escala, una que sobrevivirá a la enfermedad.

¿Y cómo logran hacer eso? Al hacer lo que los bancos centrales hacen mejor, jugando rápido y suelto con la política monetaria.

Que comiencen los cortes

El 3 de marzo, cuando el S & P / ASX200 perdió una décima parte de su valoración, el Banco de la Reserva de Australia fijado que la tasa de efectivo oficial se reduciría en 25 puntos básicos a un mínimo de 0.5 por ciento. Según el gobernador del RBA, Philip Lowe, estos recortes récord se implementaron para proporcionar "apoyo al empleo y la actividad económica".

Un día después de los recortes del RBA, la Reserva Federal de los EE. UU. Anunciado un "corte de emergencia" de 50 puntos básicos, el primero desde la crisis financiera de 2008. El presidente Jerome Powell dijo: "Vimos el riesgo para la perspectiva de la economía y decidimos actuar". Los recortes provocaron un breve aumento en el S & P500, pero con la acumulación de casos nacionales, los mercados se acercaron a una caída.

El Banco de Inglaterra, el 11 de marzo, Anunciado que su tasa de interés de referencia se reduciría en 50 puntos básicos en una respuesta de emergencia. El BOE declaró que esto "respaldaría la confianza de las empresas y los consumidores en un momento difícil".

Otros países incluidos India y Japón También se rumorea que exhiben medidas de política monetaria para garantizar que su economía se mantenga a flote y que el consumo no se desplome.

A principios de esta semana, la Fed, actuando sobre un mayor colapso del mercado, usó la última bala en su barril al reducir las tasas de interés a casi 0, al borde de una política de emergencia similar a la de UBI. Sin más estímulos artificiales para agregar de la economía más poderosa del mundo, y gran parte de Estados Unidos sin preocuparse por la gravedad del contagio, ¿qué sucede después?

El nuevo rol de Bitcoin

En medio de la crisis mundial, Bitcoin se puso un nuevo papel. Visto como un activo no correlacionado, la criptomoneda vio su tendencia seguir la del oro (enero), el S & P500 (febrero) y ninguno (marzo).

En enero, durante el enfrentamiento entre Estados Unidos e Irán, Bitcoin vio una alta correlación con el oro, lo que condujo a la formación de una narrativa delgada de "refugio seguro". Esta narrativa alcanzó su punto máximo cuando Bitcoin rompió la marca de $ 10,000 a fines de enero por primera vez desde octubre de 2019, con COVID-19 A medida que se acumulaban, Bitcoin rompió la marca de los $ 10,000 por primera vez desde septiembre de 2019.

Mientras que los mercados mundiales se rompieron, el crédito barato se volvió loco, Bitcoin vio una gran cantidad de movimiento positivo del mercado. En este momento, el metal amarillo se mantuvo estable en un mercado tumultuoso, lo que llevó la correlación Oro-Bitcoin al 53.4 por ciento.

Bitcoin y Gold encuentran sus pies | Fuente: sesgar

Sin embargo, esta correlación fue de corta duración. A medida que los casos en el extranjero comenzaron a acumularse en Corea del Sur, Irán e Italia, los mercados entraron en un colapso similar al de 2008, perdiendo millones por día. Desde que rompió $ 10,000 el 12 de febrero, Bitcoin cerró el mes al perder el 18.75 por ciento de su valor, ya que el S & P500 perdió el 7.8 por ciento. La correlación de Bitcoin, por lo tanto, se alejó del producto estable hacia el índice de capital en caída libre.

Generalmente visto como un activo "no correlacionado", especialmente en comparación con los de sus pares macroeconómicos, Bitcoin ahora exhibía características más globales.

Ha ido muy lejos

Ahora que la tendencia de Bitcoin se dirigió a dos activos diferentes, oro y el S y P500, narraciones montadas. Aquellos que no aceptaron las macrodeclaraciones se encontraron con la severa resistencia de la mayor caída de un solo día de Bitcoin en 7 años.

El 12 de marzo, Bitcoin perdió más de un tercio de su valor, cayendo de $ 7,700 a muy por debajo de $ 6,000. A medida que los operadores se tambaleaban con más de medio millón en largos liquidados, otra caída sucesiva vio a Bitcoin soportar una caída de corta duración por debajo de $ 4,000.

Las ganancias de Bitcoin en 2020 se borraron de un solo golpe | Fuente: Vista comercial

En menos de un día, la etiqueta de refugio seguro de Bitcoin se limpió y se arrojó sin ceremonias en muchos activos que se secaron; mucho que incluía índices del mercado global y bonos del gobierno. Nada sobrevivió al ataque, incluido Bitcoin.

Liquidez, revisitada

En cuestión de dos meses, un virus deshizo las demarcaciones entre productos, criptomonedas y acciones, cada uno sintiendo los efectos de una recesión de ser líderes de sus respectivas clases de activos. Otro factor común entre ellos era su medio de compra: fiat. Una herramienta que ahora se desborda en los mercados, debido a que los bancos centrales los imprimen en exceso cada semana.

Una "crisis de liquidez" es cómo el cofundador de Morgan Creek Digital Anthony Pompliano lo puso en su letra a los inversores al día siguiente Bitcoin caída masiva del 30 por ciento. Los inversores en pánico están volcando Bitcoin y oro, a pesar de estar "no correlacionados" y "activos seguros", y los están vendiendo rápidamente, por dinero en efectivo. Extendió su "irracionalidad" afirmando:

“A corto plazo, es probable que se venda cualquier activo que pueda venderse en un mercado líquido por efectivo. Los inversores son increíblemente insensibles al precio. Necesitan tanto dinero en efectivo que tomarán decisiones tradicionalmente irracionales para optimizar la liquidez ”.

Pompliano trazó paralelos entre la crisis del oro de 2008 y la caída de los precios de Bitcoin en 2020, debido a sus mercados líquidos similares. Las personas que tenían Bitcoin lo vendieron en efectivo porque "necesitaban liquidez", mucho más de lo que necesitaban HODL o cobertura contra otros activos.

Aquí, Pompliano mencionó un lado de la liquidez, el activo se liquida en la forma de dinero más líquida: Dólares estadounidenses. El mismo dólar estadounidense que está siendo devaluado cada vez más por la Reserva Federal, a través de operaciones de mercado abierto como la reducción de las tasas de interés y la flexibilización cuantitativa.

Sin embargo, esta táctica no está aislada de la Reserva Federal. Los bancos centrales de todo el mundo han utilizado esta herramienta, como se mencionó al principio, para evitar la crisis ahora inminente.

Pero, ¿qué pasa cuando pasa este colapso económico y los mercados comienzan a recuperarse? En ese tiempo, ¿cómo reaccionarán los inversores que liquidaron Bitcoin?

Luz al final del túnel

Dos aspectos opuestos del mercado de Bitcoin serán cruciales cuando regresen los inversores que han huido de la criptomoneda: el reducir a la mitad y la criptomoneda mercado de derivados.

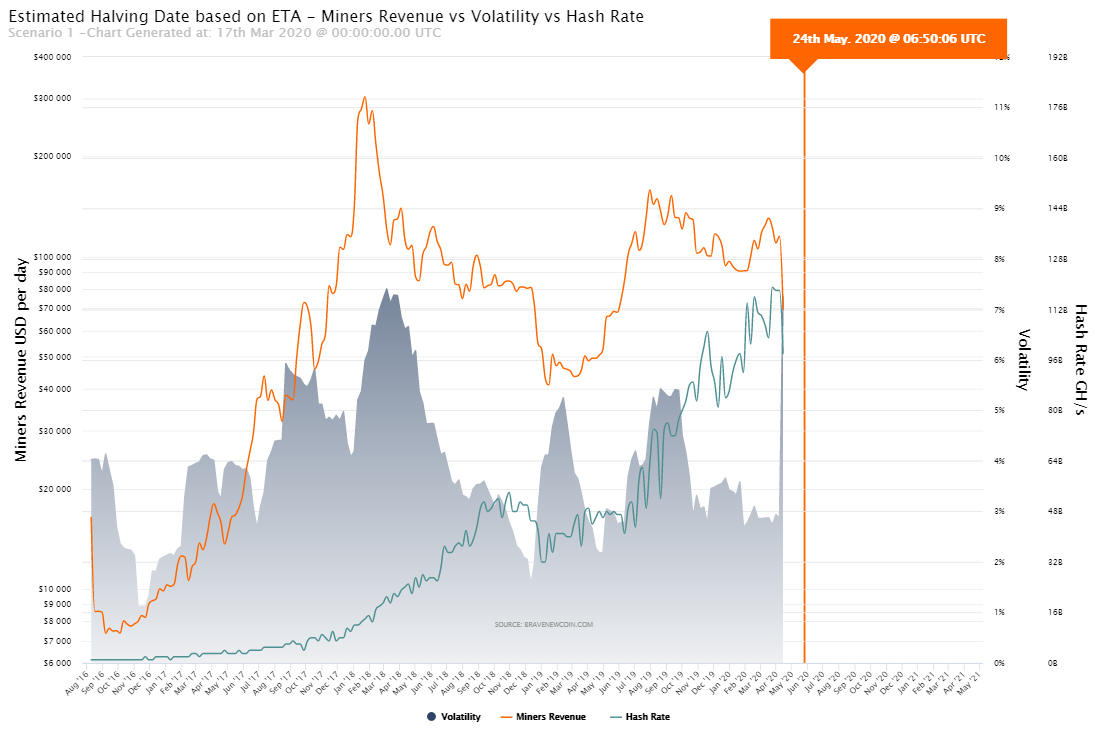

En mayo de 2020, por tercera vez en la corta historia de Bitcoin, su calendario de suministro cambiará. Cuando se extrae el bloque 630,000, la recompensa del bloque se reducirá de 12.5 BTC por bloque a 6.25 BTC por bloque. Los incentivos mineros requerirán que las fuerzas del mercado se unan para generar un equilibrio de precios. Pompliano predice que la reducción a la mitad hará que Bitcoin sea "súper atractivo", aún más a la luz de los recortes de tasas de interés de la Fed.

Reducción a la mitad del bloque de Bitcoin | Fuente: BraveNewCoin

La reducción a la mitad de Bitcoin, luego de un recorte masivo de tasas, en un mercado que verá una inmensa presión de compra, ya que la necesidad de continuar incentivando a los mineros que usan dólares estadounidenses (que son abundantes) conducirá a un efecto alcista significativo en el precio. En un intento por transmitir esto a los hodlers, Pompliano concluyó:

“La historia está ocurriendo en este momento. La liquidez se ha secado. Los que permanecen imperturbables por el dolor a corto plazo suelen ser los que evitan tomar malas decisiones ".

Desde el infame ascenso y caída de 2017-2018, Bitcoin ha madurado rápidamente. Ahora se comercializa en los gustos de Chicago Mercantile Exchange (CME) y Bakkt, la plataforma de activos digitales de ICE, integrada por TD Ameritrade y Fidelidad, incluso reaccionando a la macroeconomía global. Bitcoin ha recorrido un largo camino. También lo ha hecho su mercado de derivados.

Mientras que BitMEX, OKEx y Huobi dominan el mercado de derivados de Bitcoin no regulado, alcanzando más de $ 10 mil millones en volumen colectivo diariamente, el CME es un testimonio de la creciente popularidad de Bitcoin entre los inversores institucionales, que negocian en promedio 6,000 contratos por día en 2019, cada uno representando 5 BTC. Estos inversores son los mismos que llevan la peor parte del colapso de los mercados de valores, y tienen sus huevos tanto en la cesta de activos criptográficos como en la tradicional.

Durante la semana anterior, cuando Bitcoin cayó un 40 por ciento en el día, se observó un efecto de retraso en el mercado de derivados. Los días siguientes vieron inversores de futuros en CME y Bakkt cerrar posiciones, rescatando lo que quedaba de su contrato "no correlacionado", por la misma razón por la que el oro y el bitcoin estaban cayendo.

Tal como están las cosas, Bitcoin ha bajado YTD y los mercados bursátiles están en mínimos históricos, la liquidez cambia a moneda fiduciaria simple, una señal de pánico. Pero en el futuro, cuando las tensiones de la pandemia disminuyan, con dólares en abundancia, ¿qué activos del mercado líquido verán una entrada de liquidez?

El hogar es donde está el corazón

Por el momento, la tendencia es grave. Estados Unidos, el bastión de la actividad económica para el mundo, está luchando y se está reflejando en el mercado. Dada la gravedad de la situación y el futuro previsible bajista, Bitcoin como alternativa se agrupará en el mismo lote descendente que otros macro activos.

Kevin Kelly, cofundador de Delphi Digital, una firma institucional de investigación de activos digitales, le dijo a AMBCrypto que a corto plazo, Bitcoin no está preparado para una entrada. Dijo que el tamaño y la velocidad de Banco Central los recortes sugieren que "el panorama se está volviendo más grave", lo que resulta en "ventas de pánico", lo que no es bueno para que Bitcoin sea un "activo más riesgoso que los refugios seguros tradicionales".

De hecho, la venta de pánico no está aislada de Bitcoin, ya que el oro también está eliminando enormes ganancias. Desde la masacre de Bitcoin del 12 de marzo, el oro ha bajado 6.62 por ciento, eliminando todas sus ganancias de 2020 en tres días. Bitcoin, durante este tiempo, a pesar de recibir una paliza, mantiene su posición de $ 5,500. ¿Podría esto pintar un Refugio seguro ¿estado? Kelly piensa que es demasiado pronto.

"Creo que es demasiado pronto para llamar a Bitcoin un activo de refugio seguro porque, en general, no ha actuado como tal cuando se liquidan los activos de riesgo".

Para que Bitcoin se convierta en un macro activo, los próximos meses serán cruciales. Si el precio se recupera y se sincroniza con otros "activos escasos", como el oro, el caso de Bitcoin como algo más macro se fortalecerá, dijo Kelly. La responsabilidad de tal cambio estará en los compradores institucionales que tienden a brillar más hacia el oro. Sin embargo, si se vuelven hacia Bitcoin, se generará una nueva correlación.

"Una vez que las instituciones comiencen a asignar a BTC, esperamos que su desempeño esté más estrechamente relacionado con otras clases de activos como el oro y los bonos del Tesoro".

Abajo, pero no afuera

Las instituciones manejan gran parte del mercado de Bitcoin, sugirió 2019. En 2020, después de la crisis de COVID-19, enmarcarán la narrativa.

Con un mercado bien derivado, aunque pequeño, de derivados, un canal de inversión, tanto físico como contractual, está presente. Los recortes de tasas han confirmado que hay un grupo de dinero invertible en el mercado, uno que se desatará después de la pandemia. Además, esta liquidez se desatará en un mercado devaluado y maduro, con acciones, productos básicos, y cripto.

¿Las instituciones se apresurarán a Bitcoin? Kelly confirmó que los gerentes de cartera están "considerando seriamente la asignación a Bitcoin", y algunos ya lo han hecho. Los administradores de fondos de cobertura se inclinan a incluir Bitcoin debido a su "perfil de retorno asimétrico".

Bitcoin siempre se promocionó como una "reserva de valor", y lo que suceda después de que los mercados despierten de esta pesadilla determinará a dónde irá esta narración. Kelly concluyó diciendo:

"… para que la tesis de SoV sea probada (o refutada) tendremos que esperar y ver cómo funcionan BTC (y los activos de cifrado en general) una vez que el polvo se asiente después de esta tormenta".